주요 내용

차량 유형별

승용차는 개인 이동 수단에 대한 강력한 수요와 프리미엄 전기차 제품군에 힘입어 가장 큰 시장 점유율을 차지할 것으로 예상됩니다. 상용차 역시 라스트마일 배송 및 차량 운영의 전기화로 꾸준한 성장을 보이고 있습니다.

추진 방식별

배터리 전기차(BEV)는 배터리 기술 발전, 낮은 운영 비용, 정부 지원 정책에 힘입어 시장을 주도하며 가장 큰 비중을 차지할 전망이다. 플러그인 하이브리드 전기차(PHEV)와 하이브리드 전기차(HEV)는 꾸준히 성장 중이지만 여전히 보조적 위치를 유지한다.

전기 아키텍처별

400V 아키텍처는 기존 인프라와 낮은 차량 비용으로 인해 가장 큰 세그먼트를 형성할 것으로 예상됩니다. 그러나 800V 아키텍처는 프리미엄 전기차에서 더 빠른 충전, 향상된 효율성 및 높은 성능을 가능하게 하여 빠르게 성장하고 있습니다.

차체 유형별

SUV와 MPV는 높은 지상고, 넓은 실내 공간 및 안전 기능을 제공하는 대형 다목적 차량에 대한 소비자 선호도로 인해 가장 빠르게 성장하는 세그먼트가 될 것으로 전망됩니다. 세단과 해치백은 여전히 중요하지만 성장 속도는 더디다.

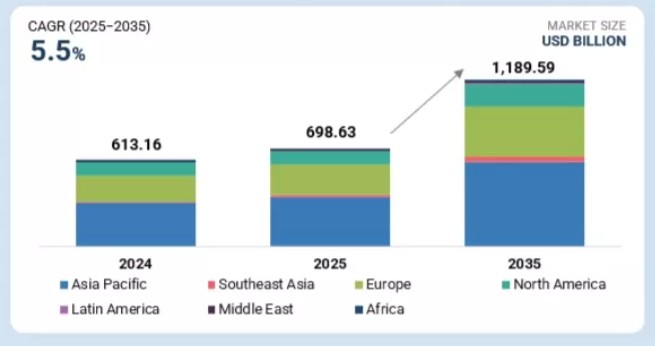

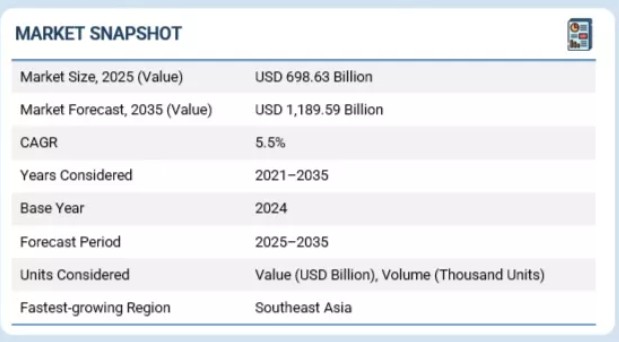

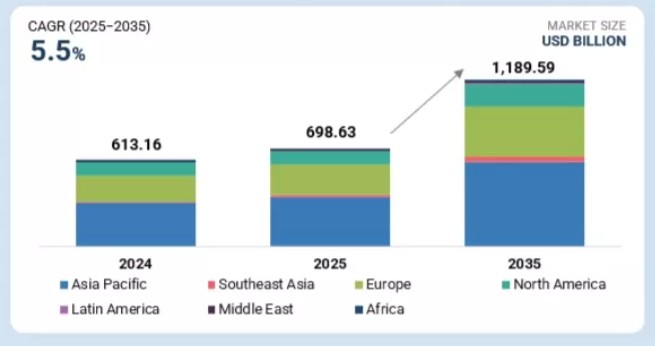

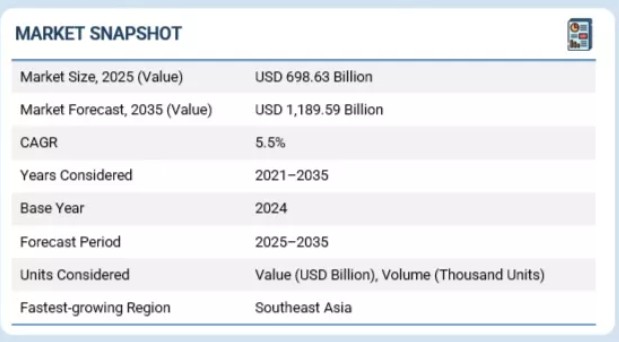

지역별

아시아 태평양 지역은 강력한 제조 기반, 중국·일본·한국의 조기 도입, 유리한 정부 인센티브에 힘입어 40% 이상의 점유율로 시장을 주도할 것으로 예상된다. 북미와 유럽은 정책적 의무와 소비자의 전기차 관심에 힘입어 꾸준한 성장을 보인다. 라틴 아메리카, 중동, 동남아시아 등 신흥 시장에서는 더 빠른 성장이 예상된다.

경쟁 환경

BYD가 글로벌 전기차 시장을 선도하며 테슬라가 그 뒤를 잇고 있습니다. BYD, 테슬라, 지리, 폭스바겐, GM 등 주요 업체들은 신차 출시, 지역별 시장 진출, 파트너십 구축, 배터리 제조사와의 협력을 통해 공급망 확보와 기술 역량 강화를 추진 중입니다. 다른 기업들은 생산 확대, 주행 거리 향상, 충전 인프라 구축에 주력하고 있습니다.

전기차 시장은 배터리 기술과 전력 전자공학의 발전에 힘입어 향후 10년간 급속한 성장이 예상됩니다. 자동차 제조사들은 저배출, 에너지 효율성, 고성능 모터 및 배터리 팩을 갖춘 전기차를 점차 도입하며 승용차와 상용차 분야에서 그 가치를 인정받고 있습니다. 지속 가능한 모빌리티에 대한 강조 증가, 강화된 배출 규제, 정부 지원 정책은 전기차 채택을 더욱 촉진하여 글로벌 자동차 산업 전반에 걸친 시장 성장의 기반을 마련하고 있습니다.

고객의 고객에게 영향을 미치는 트렌드 및 파괴적 변화

과거 매출 구성은 내연기관 차량이 주를 이루었으며, 전기차 비중은 미미해 신흥 시장 기회를 시사합니다. 향후 구성은 전기차로의 주요 전환을 보여주며 내연기관 차량 비중은 크게 감소할 전망입니다. 배터리 효율성, 전력 전자 장치, 자율 주행 기술의 발전은 전기차 성장을 주도하며 배터리 교환 및 초고속 충전과 같은 새로운 제품 및 서비스를 가능하게 합니다. 개선된 인프라와 배터리 기술은 충전 속도와 주행 거리를 증가시킵니다.

시장 생태계

생태계 분석은 전기차 시장 생태계의 다양한 참여자들을 강조하며, 이는 주로 OEM(원천 제조업체), 1차 통합업체/공급업체, 전기차 충전 서비스 제공업체로 대표됩니다. 주요 전기차 제조사로는 테슬라, 폭스바겐 AG, 상하이자동차(SAIC Motor), BYD, 지리-볼보 등이 있습니다. 주요 전기차 충전 서비스 제공업체로는 ABB, 쉘, 차지포인트 등이 있습니다. 1차 공급업체로는 덴소, 마그나, ZF, 델파이, 보쉬, 콘티넨탈 AG 등이 있습니다.

지역별 동향

아시아 태평양 지역, 예측 기간 내 글로벌 전기차 시장 최대 규모 전망

아시아 태평양 지역은 예측 기간 동안 전기차 최대 시장이 될 것으로 전망됩니다. 중국, 일본, 한국 등 국가들의 강력한 정부 지원, 광범위한 제조 역량, 높은 소비자 수용도가 시장 성장을 주도하고 있습니다. 충전 인프라 확대, 우호적인 정책, 배터리 기술에 대한 투자 증가는 글로벌 전기차 시장에서 해당 지역의 선도적 위치를 더욱 공고히 합니다.

전기차 시장: 기업 평가 매트릭스

전기차 시장 매트릭스에서 BYD Company Ltd. (스타)는 강력한 시장 입지와 다양한 제품 라인업을 바탕으로 승용차 및 상용차 분야에서 대규모 채택을 주도하며 선두를 달리고 있다. Changan Automobile (신흥 리더)는 신규 전기차 모델과 도시 이동성 및 플릿 솔루션 분야의 전략적 파트너십을 통해 성장세를 보이고 있다. BYD가 규모와 인프라 측면에서 우위를 점하고 있는 반면, Changan은 리더 쿼드런트로 도약할 강력한 성장 잠재력을 보여주고 있다.

주요 시장 플레이어

- BYD Company Ltd. (China)

- Tesla (US)

- Zhejiang Geely Holding Group (China)

- Volkswagen Group (Germany)

- General Motors (US)

- CHANGAN (China)

- BMW Group (Germany)

- Li Auto Inc. (China)

- Hyundai Motor Group (South Korea)

- GAC Group (China)

- Stellantis NV (Netherlands)

- Great Wall Motor (China)

최근 동향

2025년 8월 : 폭스바겐은 영국 내 ID.3 전기차 고객을 대상으로 구독 기반 출력 업그레이드 서비스를 도입했습니다. 이 기능을 통해 운전자는 월 약 22달러, 연간 220달러 또는 차량에 연동된 평생 활성화 옵션(860달러)으로 최대 엔진 출력을 해제할 수 있습니다.

2025년 8월 : 제너럴 모터스(GM)는 향후 출시 예정인 LFP(인산철리튬) 배터리 방식의 쉐보레 볼트를 포함한 저가형 전기차 모델 생산을 지원하기 위해 중국 공급업체 CATL로부터 전기차 배터리를 일시적으로 수입할 것이라고 발표했다. GM은 미국 내 현지 생산 셀로 다양한 전기차를 판매 중이며, 2027년까지 LFP 배터리 생산을 현지화할 계획이다.

2025년 7월 : 테슬라가 LG에너지솔루션과 43억 달러 규모의 계약을 체결했다. 2027년 8월부터 2030년 7월까지 메가팩을 포함한 에너지 저장 시스템용 LFP(리튬인산철) 배터리 공급을 위해 체결된 이 계약은 LG의 미시간 공장을 활용해 중국 공급업체 의존도를 낮추는 것이 목적이다.

2025년 7월 : 지리(Geely)는 2025년 7월 24일 업데이트된 갤럭시 E5를 출시했으며, 가격은 109,800위안(약 1,534만 원)으로 인하되었습니다. (약 15,340달러)로 가격을 인하했으며, CLTC 기준 주행 거리를 530km에서 610km로 향상시켰다. 60.22kWh(530km) 및 68.39kWh(610km) 배터리 옵션으로 5가지 트림을 제공한다.

2025년 6월 : BYD는 오스트리아 철강 제조사 포스탈파인(voestalpine)과 전략적 협약을 체결하고, 헝가리 세게드(Szeged)에 건설 중인 신규 승용차 공장에 고품질 강판을 공급하기로 했다. 해당 공장은 2025년 말까지 차량 생산을 시작할 예정이다.

1 소개 35

1.1 연구 목적 35

1.2 시장 정의 36

1.3 연구 범위 42

1.3.1 포함 시장 및 지역 범위 42

1.3.2 포함 및 제외 항목 43

1.3.3 고려된 연도 44

1.4 고려된 통화 44

1.5 고려된 단위 45

1.6 이해관계자 45

1.7 변경 사항 요약 45

2 연구 방법론 46

2.1 연구 데이터 46

2.1.1 2차 데이터 47

2.1.1.1 2차 자료원 48

2.1.1.2 2차 자료원의 주요 데이터 49

2.1.2 1차 데이터 49

2.1.2.1 1차 참여자 50

2.1.2.2 수요 및 공급 측면의 1차 인터뷰 50

2.1.2.3 1차 인터뷰 세부 내용 51

2.2 시장 규모 추정 52

2.2.1 상향식 접근법 54

2.2.2 탑다운 접근법 55

2.3 데이터 삼각측량 56

2.4 요인 분석 58

2.5 연구 가정 59

2.6 연구 제한 사항 60

2.7 위험 평가 61

3 요약 62

4 프리미엄 인사이트 65

4.1 플러그인 전기차 시장의 매력적인 기회 65

4.2 차량 유형별 전기차 시장 65

4.3 추진 방식별 전기차 시장 66

4.4 최고 속도별 플러그인 전기차 시장 66

4.5 구동 방식별 플러그인 전기차 시장 67

4.6 전기 아키텍처별 플러그인 전기차 시장 67

4.7 차체 유형별 플러그인 전기차 시장 68

4.8 하이브리드 전기차 시장, 구성 유형별 68

4.9 플러그인 전기차 시장, 지역별 69

5 시장 개요 70

5.1 소개 70

5.2 시장 역학 71

5.2.1 주요 동인 71

5.2.1.1 전기차 도입을 위한 정책 지원 71

5.2.1.2 운영 및 유지보수 비용 절감 73

5.2.1.3 차세대 배터리 혁신 74

5.2.1.4 배출가스 제로 및 차량 수명 주기 배출량 76

5.2.1.5 전기차 배터리 비용 감소 77

5.2.2 제약 요인 78

5.2.2.1 높은 초기 구매 가격 78

5.2.2.2 자본 집약적인 충전 인프라 구축 80

5.2.2.3 배터리 내구성과 수명 주기 관리 81

5.2.2.4 지정학적 불안정성과 공급망 차질 82

5.2.3 기회 85

5.2.3.1 충전 인프라에 대한 투자 가속화 85

5.2.3.2 무선 및 주행 중 충전 기술 혁신 86

5.2.3.3 차량 군 전기화 및 상업적 도입 87

5.2.3.4 충전 서비스(CaaS) 비즈니스 모델의 확장 88

5.2.3.5 양방향 충전 및 스마트 주차의 통합 88

5.2.4 도전 과제 88

5.2.4.1 충전 시간 제약의 확대 88

5.2.4.2 분산된 충전 표준 및 인프라 90

6 산업 동향 92

6.1 규제 환경 92

6.1.1 규제 기관, 정부 기관 및 기타 조직 92

6.1.2 주요 국가별 전기차 인센티브 95

6.1.2.1 네덜란드 95

6.1.2.1 네덜란드 95

6.1.2.2 독일 96

6.1.2.3 프랑스 97

6.1.2.4 영국 98

6.1.2.5 중국 99

6.1.2.6 미국 100

6.1.2.7 오스트리아 101

6.1.3 산업 표준 101

6.2 지속 가능성 이니셔티브 102

6.2.1 전기 자동차의 탄소 영향 및 친환경 적용 102

6.2.1.1 탄소 영향 감소 102

6.3 인증, 라벨링 및 친환경 표준 103

6.4 기술 분석 104

6.4.1 주요 신흥 기술 104

6.4.1.1 소개 104

6.4.1.2 전력 전자용 SiC/GaN 104

6.4.1.3 나트륨 이온 배터리 105

6.4.1.4 E-액슬 및 통합 구동 장치 106

6.4.1.5 V2X 충전 107

6.4.1.6 V2L 108

6.4.1.7 고체 배터리 109

6.4.2 보완 기술 110

6.4.2.1 배터리 재활용 및 2차 사용 배터리 110

6.4.2.2 전기 자동차의 사물 인터넷 111

6.4.2.3 전기 자동차용 경량 소재 112

6.4.3 인접 기술 113

6.4.3.1 스마트 그리드 및 마이크로그리드 113

6.4.3.2 그리드 균형을 위한 에너지 저장 시스템(ESS) 113

6.5 기술/제품 로드맵 114

6.6 특허 분석 114

6.6.1 소개 114

6.6.2 방법론 115

6.6.3 문서 유형 115

6.6.4 통찰력 116

6.6.5 특허의 법적 상태 116

6.6.6 관할권 분석 117

6.6.7 주요 출원인 117

6.6.8 특허 목록 118

6.7 미래 응용 분야 125

6.8 AI/GEN AI가 전기차 시장에 미치는 영향 126

6.8.1 주요 차량 내 사용 사례 및 시장 잠재력 126

6.8.2 주요 제조 활용 사례 및 시장 잠재력 126

6.8.3 전기차 개발 모범 사례 127

6.8.4 전기차 시장에서의 AI 적용 사례 연구 127

6.8.5 상호 연결된 인접 생태계 및 시장 참여자에 미치는 영향 127

6.8.6 전기차 시장에서 생성형 AI 도입에 대한 고객의 준비도 128

6.9 성공 사례 및 실제 적용 사례 128

6.9.1 리비안: 예측 유지보수를 위한 AI 128

6.9.2 BMW 그룹: 구매 및 디지털 경험에서의 생성형 AI 128

6.9.3 폭스바겐 그룹: 생성형 AI와 커넥티드 차량 생태계 129

6.10 전기차 시장 투자 의사 결정 과정 129

6.11 구매 기준의 주요 이해관계자 130

6.11.1 구매 과정의 주요 이해관계자 130

6.11.2 구매 기준 131

6.12 도입 장벽 및 내부적 과제 132

6.13 생태계 분석 133

6.13.1 전기차 충전 서비스 제공업체 133

6.13.2 에너지 유틸리티 기업 134

6.13.3 소프트웨어 공급업체 134

6.13.4 배터리 제조업체 134

6.13.5 부품 제조업체 134

6.13.6 OEM 134

6.13.7 최종 사용자 134

6.13.7.1 모빌리티 서비스 제공업체 134

6.13.7.2 전기차(EV) 차량 운영사 135

6.14 공급망 분석 136

6.15 가격 분석 138

6.15.1 주요 전기차(BEV) 모델별 예상 판매 가격, 2024년 기준

모델별 권장 판매 가격, 2024 138

6.15.2 전기 추진 장치 평균 판매 가격 추세, 2022–2024 139

6.15.3 지역별 평균 판매 가격 추세, 2022–2024 140

6.16 고객 비즈니스에 영향을 미치는 동향 및 혼란 141

6.17 투자 및 자금 조달 시나리오 142

6.18 사용 사례별 자금 조달 143

6.19 주요 컨퍼런스 및 행사, 2025–2026 144

6.20 무역 분석 145

6.20.1 수입 시나리오 (HS 코드 870380) 145

6.20.2 수출 시나리오 (HS 코드 870380) 146

6.21 사례 연구 분석 147

6.21.1 미국 버몬트주의 공공 부문 전기 자동차 차량 147

6.21.2 프라이토 레이 물류 차량의 전기화 147

6.21.3 나이로비의 전기 택시 차량 148

6.21.4 케냐의 노피아라이드 DC 고속 충전 허브 148

6.22 기존 및 출시 예정 전기차 모델, 2024–2026 149

6.23 총 소유 비용 150

6.24 부품 명세서 분석 151

6.25 OEM 전기차 진척 상황 152

6.25.1 OEM 목표 및 투자 153

6.25.2 지역별 플러그인 전기차 OEM 분석 154

6.25.2.1 아시아 태평양 154

6.25.2.2 동남아시아 155

6.25.2.3 유럽 157

6.25.2.4 라틴 아메리카 159

6.25.2.5 북미 161

7 추진 방식별 전기차 시장 163

7.1 소개 164

7.2 2024년 베스트셀러 전기차 모델 166

7.3 배터리 전기 자동차(BEV) 167

7.3.1 제로 배기 가스 배출 교통 수단으로의 전환 및 시장 추진을 위한 정부 지원 167

7.4 연료 전지 전기 자동차 (FCEV) 170

7.4.1 수소차에 대한 OEM 투자 축소 계획 및 최근 수소 충전소 폐쇄로 수요 감소 170

7.5 플러그인 하이브리드 전기차(PHEV) 172

7.5.1 연비 및 배출가스 개선이 시장 주도 172

7.6 하이브리드 전기차(HEV) 174

7.6.1 이중 추진으로 주행 거리 증가가 시장 주도 174

7.7 마일드 하이브리드 전기 자동차(MHEV) 176

7.7.1 시장을 주도하는 저비용 전기화 옵션 176

7.8 주요 통찰력 178

8 차량 유형별 전기차 시장 179

8.1 소개 180

8.2 2024년 베스트셀러 전기 승용차 182

8.3 승용차 184

8.3.1 시장을 주도할 지원적인 정부 규제 및 보조금 184

8.4 상용차 186

8.4.1 시장을 주도할 증가하는 차량 군의 전기화 186

8.5 주요 핵심 통찰력 188

9 구성 요소별 전기차 시장 189

9.1 소개 189

9.2 배터리 셀 및 팩 189

9.3 온보드 충전기 191

9.4 모터 192

9.5 전력 제어 장치 196

9.6 배터리 관리 시스템 199

9.7 연료 전지 스택 200

9.8 연료 처리기 200

9.9 전력 조절기 201

9.10 공기 압축기 201

9.11 가습기 201

10 최종 용도별 전기차 시장 202

10.1 소개 202

10.2 운영 데이터 202

10.3 개인용 203

10.4 상업용 차량 204

11 차량 연결성별 전기차 시장 205

11.1 소개 205

11.2 차량-건물 간 통신(V2B)/차량-인프라 간 통신(V2I) 207

11.3 차량-전력망 간 통신(V2G) 207

11.4 차량-차량 간 통신(V2V) 208

12 하이브리드 전기차 시장, 구성 유형별 209

12.1 소개 210

12.2 직렬 212

12.2.1 저공해 도시 교통 및 배송 차량에 대한 수요 증가로 시장 주도 212

12.3 병렬 213

12.3.1 낮은 생산 비용과 고속 주행 시 높은 효율성으로 시장 주도 213

12.4 직렬-병렬 215

12.4.1 연비 절감과 성능 최적화를 위한 파워 모드 전환을 통한 유연한 운전이 시장 주도 215

12.5 주요 통찰 216

13 토폴로지별 마일드 하이브리드 전기차 시장 217

13.1 소개 217

13.2 P0–벨트 통합 219

13.3 P1 – 엔진과 변속기 사이 219

13.4 P2 – 변속기 측 통합 (벨트 연결) 219

13.5 P3 – 변속기 측 통합 (축 연결) 220

13.6 P4 – 후륜축 통합 220

14 플러그인 전기차 시장, 전기 아키텍처별 221

14.1 소개 222

14.2 전기 아키텍처별 차량 모델 224

14.3 400V 224

14.3.1 시장을 주도하는 400V 아키텍처의 비용 효율성 224

14.4 800V 225

14.4.1 고급 전기차 부문 시장 주도할 350+KW 급속 충전 수요 증가 225

14.5 주요 통찰력 228

15 차체 유형별 플러그인 전기차 시장 229

15.1 소개 230

15.2 SUV/MPV 231

15.2.1 넓은 적재 공간을 갖춘 다목적 차량에 대한 소비자 수요가 시장 주도 231

15.3 세단 233

15.3.1 도시 및 장거리 통근을 위한 효율성, 편안함, 성능의 균형이 수요를 주도할 것 233

15.4 해치백 234

15.4.1 경제성, 컴팩트한 크기, 높은 에너지 효율이 시장을 주도할 전망 234

15.5 주요 통찰력 235

16 차량 구동 유형별 플러그인 전기차 시장 236

16.1 소개 237

16.2 구동 방식별 인기 전기차 모델 239

16.3 전륜구동(FWD) 239

16.3.1 생산 및 유지 보수 비용 절감으로 시장 주도 239

16.4 후륜 구동(RWD) 241

16.4.1 향상된 무게 분배로 차량 밸런스 개선, 성능 중심 소비자 유치 241

16.5 사륜구동(AWD) 242

16.5.1 다중 모터 구성으로 빠른 가속

및 고속 주행 능력 제공으로 시장 주도 242

16.6 주요 통찰력 243

17 차량 최고 속도별 플러그인 전기차 시장 244

17.1 소개 245

17.2 주요 전기차 모델의 가속 및 최고 속도 벤치마킹 246

17.3 <110 MPH 247

17.3.1 도시 통근 및 배송 차량에서 전기차 사용 증가로 시장 주도 247

17.4 >110 MPH 248

17.4.1 고급 및 고성능 전기차에 대한 수요 증가가 시장을 주도할 전망 248

17.5 주요 통찰력 249

18 지역별 전기차 시장 250

18.1 소개 251

18.2 아시아 태평양 255

18.2.1 거시경제 전망 257

18.2.2 중국 260

18.2.2.1 시장을 주도할 지배적인 국내 전기차 공급망 260

18.2.3 인도 262

18.2.3.1 시장을 주도할 전기차 혁신 및 현지 생산을 위한 국내 OEM의 추진 262

18.2.4 일본 264

18.2.4.1 이중 추진 차량에 대한 선호도 증가로 시장 주도 264

18.2.5 대한민국 265

18.2.5.1 정부 인센티브 및 OEM EV 목표가 시장을 주도 265

18.3 동남아시아 266

18.3.1 거시경제 전망 268

18.3.2 태국 270

18.3.2.1 2030년까지 전기차 30% 보급을 목표로 한 정부 계획과 중국산 저가형 전기차의 시장 점유율 확대가 시장 성장 견인 270

18.3.3 인도네시아 272

18.3.3.1 국내 전기차 제조업에 대한 정부 지원이 수요 견인 272

18.3.4 말레이시아 273

18.3.4.1 국가 녹색 기술 정책이 시장을 주도할 전망 273

18.3.5 베트남 274

18.3.5.1 강력한 정부 지원과 Vinfast에 대한 수요 증가가 시장을 주도할 전망 274

18.3.6 싱가포르 276

18.3.6.1 전기 차량의 급증으로 시장 주도 276

18.3.7 필리핀 277

18.3.7.1 도시화와 금융 동향으로 시장 주도 277

18.3.8 호주 278

18.3.8.1 정부 지원 및 충전소 설치를 통한 수요 촉진 278

18.4 북미 279

18.4.1 거시경제 전망 281

18.4.2 미국 284

18.4.2.1 전기차 현지 제조 지원이 시장 주도 284

18.4.3 캐나다 285

18.4.3.1 청정 교통 및 배기 가스 제로에 대한 정부 지원이 시장 주도 285

18.4.4 멕시코 287

18.4.4.1 중국산 전기차의 증가하는 설치가 시장을 주도할 전망 287

18.5 유럽 288

18.5.1 거시경제 전망 290

18.5.2 독일 294

18.5.2.1 차량 전기화에 대한 강력한 국내 OEM 투자가 시장을 주도할 전망 294

18.5.3 프랑스 296

18.5.3 프랑스 296

18.5.3.1 정부 보조금 및 강력한 국내 OEM 전기차 공급이 시장 주도 296

18.5.4 네덜란드 297

18.5.4.1 정부 인센티브 및 밀집된 지원 인프라 구축이 시장 주도 297

18.5.5 노르웨이 298

18.5.5.1 높은 전기차 보급률과 정부의 선도적인 정책이 시장을 주도할 전망 298

18.5.6 스웨덴 299

18.5.6.1 지속가능성에 대한 정부의 강력한 관심, 세제 혜택 및 기업 인센티브가 시장을 주도할 전망 299

18.5.7 영국 301

18.5.7.1 ZEV 의무화 및 차량 전기화 증가율로 시장 주도 301

18.5.8 덴마크 302

18.5.8.1 전기차 등록에 대한 세금 감면 및 공공 및 민간 충전 인프라에 대한 상당한 투자로 시장 주도 302

18.5.9 오스트리아 304

18.5.9.1 충전 인프라에 대한 상당한 민간 투자와 강력한 정부 보조금이 시장을 주도할 전망 304

18.5.10 스위스 305

18.5.10.1 높은 환경 의식과 확대되는 정부 인센티브가 시장을 주도할 전망 305

18.5.11 스페인 306

18.5.11.1 시장 주도적 정부 인센티브 및 강력한 인프라 투자 306

18.5.12 러시아 307

18.5.12.1 시장 주도적 중국 OEM 유입 307

18.5.13 이탈리아 308

18.5.13.1 인센티브를 통한 정부 지원과 다양한 플러그인 및 하이브리드 전기차 모델의 존재가 시장 주도 308

18.6 중동 310

18.6.1 거시경제 전망 311

18.6.2 아랍에미리트 313

18.6.2.1 정책 인센티브 및 성장하는 EV 지원 인프라가 시장을 주도할 전망 313

18.6.3 사우디아라비아 314

18.6.3.1 시장 성장을 주도할 정부의 목표 및 현지 생산 지원 314

18.6.4 이스라엘 316

18.6.4.1 시장을 주도할 강력한 인센티브 및 신기술의 신속한 도입 316

18.7 라틴 아메리카 317

18.7.1 거시경제 전망 318

18.7.2 브라질 321

18.7.2.1 중국 전기차 제조업체 진출에 대한 정부 지원이 시장 주도 321

18.7.3 콜롬비아 322

18.7.3.1 수요를 주도할 차량 전기화에 대한 관심 증가 322

18.7.4 칠레 323

18.7.4.1 시장을 주도할 인프라 개발에 대한 정부의 지원 323

18.7.5 우루과이 324

18.7.5.1 시장을 주도할 적극적인 보조금 및 지원 정책 324

18.7.6 코스타리카 326

18.7.6.1 시장 활성화를 위한 전기차 도입에 대한 정부 지원 326

18.8 아프리카 327

18.8.1 거시경제 전망 328

18.8.2 모로코 330

18.8.2.1 강력한 세금 감면 및 국내 전기차 제조에 집중

시장 주도 330

18.8.3 이집트 331

18.8.3.1 도시화 증가 및 현지 전기차 조립 증가

시장 주도 331

18.8.4 남아프리카 공화국 333

18.8.4.1 정부 인센티브 및 국내 자동차 부문 전환으로 시장 주도 333

19 경쟁 환경 335

19.1 소개 335

19.2 주요 업체 전략/

승리할 권리, 2021년 1월~2025년 7월 335 승리할 권리, 2021년 1월–2025년 7월 335

19.3 시장 점유율 분석, 2024년 337

19.3.1 플러그인 전기차 시장 점유율 분석, 2024 337

19.3.2 하이브리드 전기차 및 마일드 하이브리드 차량 시장 점유율

분석, 2024 339

19.3.3 지역별 전기차 시장 점유율 분석 340

19.3.3.1 아시아 태평양 340

19.3.3.2 동남아시아 340

19.3.3.3 유럽 341

19.3.3.4 북미 342

19.3.3.5 라틴 아메리카 342

19.4 매출 분석, 2020–2024 343

19.5 기업 가치 평가 및 재무 지표 344

19.6 브랜드/제품 비교 345

19.7 기업 평가 매트릭스: 주요 기업, 2024 346

19.7.1 스타 기업 346

19.7.2 신흥 선도 기업 346

19.7.3 보편적 기업 346

19.7.4 참가자 346

19.7.5 기업 발자국 348

19.7.5.1 기업 발자국 348

19.7.5.2 지역 발자국 349

19.7.5.3 최고 속도 발자국 350

19.7.5.4 차량 구동 방식 발자국 351

19.7.5.5 추진력 발자국 352

19.7.5.6 차량 차체 유형 발자국 353

19.8 기업 평가 매트릭스: 스타트업/중소기업, 2024 354

19.8.1 진보적인 기업 354

19.8.2 대응력 있는 기업 354

19.8.3 역동적인 기업 354

19.8.4 출발점 354

19.8.5 경쟁 벤치마킹 356

19.8.5.1 스타트업/중소기업 목록 356

19.8.5.2 스타트업/중소기업의 경쟁 벤치마킹 356

19.9 경쟁 시나리오 357

19.9.1 제품 출시 357

19.9.2 거래 358

19.9.3 확장 359

19.9.4 기타 개발 사항 361

20 기업 프로필 362

20.1 주요 기업 362

20.1.1 BYD COMPANY LTD. 362

20.1.1.1 사업 개요 362

20.1.1.2 제공 제품/솔루션 364

20.1.1.3 최근 개발 동향 365

20.1.1.3.1 제품 출시/개발 365

20.1.1.3.2 거래 367

20.1.1.3.3 확장 370

20.1.1.3.4 기타 발전 사항 371

20.1.1.4 MnM 견해 372

20.1.1.4.1 승리할 권리 372

20.1.1.4.2 전략적 선택 372

20.1.1.4.3 약점 및 경쟁적 위협 372

20.1.2 TESLA 373

20.1.2.1 사업 개요 373

20.1.2.2 제공 제품/솔루션 375

20.1.2.3 최근 동향 375

20.1.2.3.1 제품 출시/개발/업그레이드 375

20.1.2.3.2 거래 376

20.1.2.3.3 확장 376

20.1.2.3.4 기타 발전 사항 377

20.1.2.4 MnM 견해 378

20.1.2.4.1 승리할 권리 378

20.1.2.4.2 전략적 선택 378

20.1.2.4.3 약점 및 경쟁 위협 378

20.1.3 저장 지리 홀딩 그룹 379

20.1.3.1 사업 개요 379

20.1.3.2 제공 제품/솔루션 382

20.1.3.3 최근 동향 383

20.1.3.3.1 제품 출시/개발 383

20.1.3.3.2 거래 386

20.1.3.3.3 확장 388

20.1.3.3.4 기타 발전 사항 389

20.1.3.4 MnM 견해 390

20.1.3.4.1 승리의 권리 390

20.1.3.4.2 전략적 선택 390

20.1.3.4.3 약점 및 경쟁적 위협 390

20.1.4 폭스바겐 그룹 391

20.1.4.1 사업 개요 391

20.1.4.2 제공 제품/솔루션 394

20.1.4.3 최근 동향 396

20.1.4.3.1 제품 출시/개발 396

20.1.4.3.2 거래 398

20.1.4.3.3 사업 확장 400

20.1.4.3.4 기타 동향 401

20.1.4.4 MnM 관점 402

20.1.4.4.1 승리할 권리 402

20.1.4.4.2 전략적 선택 402

20.1.4.4.3 약점 및 경쟁 위협 402

20.1.5 제너럴 모터스 403

20.1.5.1 사업 개요 403

20.1.5.2 제공 제품/솔루션 405

20.1.5.3 최근 동향 406

20.1.5.3.1 제품 출시 406

20.1.5.3.2 거래 406

20.1.5.3.3 확장 407

20.1.5.3.4 기타 발전 사항 407

20.1.5.4 MnM 견해 408

20.1.5.4.1 승리할 권리 408

20.1.5.4.2 전략적 선택 408

20.1.5.4.3 약점 및 경쟁 위협 408

20.1.6 CHANGAN 409

20.1.6.1 사업 개요 409

20.1.6.2 제공 제품/솔루션 411

20.1.6.3 최근 개발 동향 412

20.1.6.3.1 제품 출시 412

20.1.6.3.2 거래 412

20.1.6.3.3 확장 412

20.1.7 BMW 그룹 413

20.1.7.1 사업 개요 413

20.1.7.2 제공 제품/솔루션 415

20.1.7.3 최근 개발 동향 416

20.1.7.3.1 제품 출시/업그레이드 416

20.1.7.3.2 확장 418

20.1.7.3.3 기타 발전 사항 418

20.1.8 리 오토(LI AUTO INC.) 419

20.1.8.1 사업 개요 419

20.1.8.2 제공 제품/솔루션 420

20.1.8.3 최근 동향 420

20.1.8.3.1 제품 출시 420

20.1.8.3.2 거래 420

20.1.9 현대자동차그룹 421

20.1.9.1 사업 개요 421

20.1.9.2 제공 제품/솔루션 423

20.1.9.3 최근 동향 423

20.1.9.3.1 제품 출시 423

20.1.9.3.2 거래 425

20.1.9.3.3 확장 426

20.1.9.3.4 기타 발전 사항 427

20.1.10 GAC 그룹 428

20.1.10.1 사업 개요 428

20.1.10.2 제공 제품/솔루션 429

20.1.10.3 최근 개발 동향 429

20.1.10.3.1 제품 출시/개발 429

20.1.10.3.2 거래 431

20.1.10.3.3 확장 433

20.1.10.3.4 기타 개발 사항 434

20.1.11 STELLANTIS NV 435

20.1.11.1 사업 개요 435

20.1.11.2 제공 제품/솔루션 437

20.1.11.3 최근 개발 사항 438

20.1.11.3.1 제품 출시/개발 438

20.1.11.3.2 거래 441

20.1.11.3.3 확장 446

20.1.11.3.4 기타 개발 447

20.1.12 GREAT WALL MOTOR 448

20.1.12.1 사업 개요 448

20.1.12.2 제공 제품/솔루션 450

20.1.12.3 최근 개발 사항 451

20.1.12.3.1 제품 출시/개발 451

20.1.12.3.2 거래 452

20.1.12.3.3 확장 453

20.1.12.3.4 기타 발전 454

20.2 기타 주요 업체 455

20.2.1 도요타 자동차 455

20.2.2 르노-닛산-미쓰비시 456

20.2.3 혼다 자동차 457

20.2.4 메르세데스-벤츠 그룹 AG 458

20.2.5 포드 자동차 회사 459

20.2.6 체리 460

20.2.7 LEAPMOTOR INTERNATIONAL B.V. 461

20.2.8 상하이자동차그룹(SAIC MOTOR CORPORATION LIMITED) 462

20.2.9 NIO 463

20.2.10 샤오미(XIAOMI) 464

20.2.11 리비안(RIVIAN) 465

20.2.12 루시드(LUCID) 466

20.2.13 동풍자동차(DONGFENG MOTOR CORPORATION) 467

20.2.14 FAW 트럭(FAW TRUCKS CO., LTD.) 468

20.2.15 XPeng INC. 469

20.2.16 KG MOBILITY CORP. 470

20.2.17 NETA 471

20.2.18 마쓰다 자동차 주식회사 472

20.2.19 스바루 주식회사 473

20.2.20 베이치 그룹 유한공사 474

20.2.21 타타 모터스 리미티드 475

20.2.22 샤오미 오토 476

21 MARKETSANDMARKETS의 권고 사항 477

21.1 동남아시아, 수익성 높은 기회 제공 477

21.2 배터리 전기차, 시장 점유율 지배적 위치 유지 477

21.3 800V 전기 아키텍처가 채택 가속화할 것 477

21.4 신흥 비즈니스 모델: 서비스형 배터리(BaaS) 및

서비스형 충전(ChaaS) 478

21.5 결론 478

22 부록 479

22.1 토론 가이드 479

22.2 KnowledgeStore: MarketsandMarkets의 구독 포털 482

22.3 맞춤 설정 옵션 484

22.3.1 국가별 차체 유형별 전기차 시장

(보고서에서 다루는 국가 기준) 484

22.3.2 추가 시장 참여자 프로파일링 (최대 5개) 484

22.3.3 추가 국가 프로파일링 (최대 3개국) 484

22.4 관련 보고서 484

22.5 저자 정보 485

|