글로벌 AI 추론 시장 역학

추진 요인: 추론 작업을 위한 향상된 GPU 기능

AI 추론을 위한 GPU 성능 향상은 AI 추론 시장의 중요한 추진 요인입니다. GPU는 AI 작업 부하 속도를 높이는 데 적합하기 때문입니다. 특히 추론 작업을 위한 최신 AI 응용 프로그램은 대량의 데이터를 빠른 속도로 처리하기 위해 엄청난 연산 능력을 요구합니다. 병렬 처리 아키텍처를 갖춘 GPU는 기존 CPU에 비해 속도와 효율성 면에서 장점이 있습니다. NVIDIA, AMD, Intel과 같은 회사는 AI 추론용으로 맞춤화된 GPU를 포함한 AI 추론 하드웨어 개발을 주도하고 있습니다. 예를 들어, NVIDIA의 TensorRT 프레임워크와 A100 및 H100 GPU는 추론에 최적화되어 있으며, 혼합 정밀도 지원 및 텐서 코어와 같은 기능으로 향상된 성능을 제공합니다. 이러한 기술은 의료(실시간 의료 영상 분석), 소매(맞춤형 추천), 자동차(자율 주행) 등의 산업을 가능하게 합니다. 이러한 성장은 신제품 출시로 인해 더욱 가속화되었습니다. 2024년 3월, NVIDIA는 최대 10조 개의 매개 변수를 가진 모델에 대해 실시간 생성 AI 및 LLM 추론을 지원하는 Blackwell 플랫폼을 출시했습니다. AWS, Microsoft, Google Cloud와 같은 클라우드 서비스 제공업체들도 GPU 가속 인스턴스를 제공하여 모든 규모의 회사에서 AI 추론을 사용할 수 있도록 합니다. AI 추론 칩인 AWS의 Inferentia 칩은 비용을 절감하면서 성능을 향상시킵니다. 이러한 혁신은 성능 향상, 지연 시간 감소, 비용 절감으로 AI 추론 시장을 확대하고 있으며, 이는 채택과 혁신을 더욱 촉진하고 있습니다.

제한 사항: AI 추론 칩의 계산 작업량과 높은 전력 소비

AI 추론 시장의 주요 제약 중 하나는 AI 추론 칩의 계산 작업량과 높은 전력 소비입니다. 딥러닝과 같은 모델이 상당한 에너지를 소비할 때, 하이퍼스케일 데이터 센터의 AI 작업량은 상당한 계산 능력을 필요로 합니다. GPU, TPU, AI 가속 프로세서와 같은 고성능 AI 추론 하드웨어는 음성 인식, 자율 시스템, 추천 엔진에서 실시간, 저지연 처리를 가능하게 합니다. 에너지 사용량이 증가하면 운영 비용이 증가하고 탄소 발자국이 커져, 특히 지속 가능성에 전념하는 조직의 경우 AI 추론 하드웨어의 확장성과 채택이 제한될 수 있습니다. NVIDIA Corporation 및 Intel Corporation과 같은 기업은 더 강력한 AI 모델을 지원하기 위해 TDP(열 설계 전력)가 증가된 GPU를 설계하고 있습니다. 예를 들어, NVIDIA는 2023년에 TDP가 40-72와트인 L4 GPU를, 2024년에 TDP가 1,200와트인 GB200 GPU를 출시했습니다. 인텔도 2022년에 Flex140 GPU를, 2023년에 Max 1450 GPU를 출시했습니다. 더 높은 TDP GPU로 전환하면 처리 용량이 향상되지만 에너지 사용량과 냉각 요구 사항이 증가하여 데이터 센터에서 대량 채택에 어려움을 겪습니다. AI 추론 하드웨어에 대한 수요가 증가함에 따라 이러한 요소를 관리하는 것이 필수적입니다.

기회: AI 기반 의료 및 진단의 성장

AI 기반 의료 및 진단의 발전은 의료 데이터의 실시간, 정확성, 효율적인 처리에 대한 필요성에 힘입어 AI 추론 시장에 중요한 기회를 제공합니다. AI 추론 모델은 의료 영상, X-레이, MRI, CT 스캔을 처리하여 종양, 골절, 이상과 같은 상태를 매우 정확하게 진단하는 데 널리 사용됩니다. 의사 결정의 자동화 및 개선을 위해 병원과 진단 센터에서 AI 기반 솔루션을 채택하는 사례가 증가함에 따라 AI 추론 하드웨어 및 소프트웨어에 대한 수요가 증가하고 있습니다. 의료 산업에서 점점 더 많은 양의 데이터가 생성됨에 따라 실시간 분석이 가능한 추론 모델에 대한 수요가 의료용 GPU, TPU, AI 추론 칩을 포함한 특수 목적 가속기의 발전을 주도하고 있습니다. 또한, 스마트워치, 웨어러블 심전도 모니터와 같은 휴대용 및 웨어러블 의료 기기의 개발은 AI 추론 하드웨어를 사용하여 심박수, 혈압, 포도당 수치와 같은 생체 신호를 실시간으로 관찰하고 분석합니다. 이러한 장치는 환자와 의료 전문가에게 즉각적인 피드백을 제공하여, 그들이 능동적인 건강 관리를 할 수 있도록 해줍니다. 엣지 AI 기술의 혁신은 추론 활동을 로컬에서 수행할 수 있는 기능을 제공하고, 지연 시간을 줄이며, 원격 또는 리소스가 제한된 환경에서 지속적인 모니터링을 가능하게 함으로써 이러한 응용 프로그램을 더욱 지원합니다.

과제: 데이터 프라이버시 문제

AI 플랫폼과 관련된 데이터 프라이버시 문제는 AI 추론 시장에 큰 도전 과제입니다. AI 플랫폼은 알고리즘을 훈련하기 위해 개인 정보와 민감한 정보로 구성된 거대한 데이터 세트가 필요합니다. 데이터의 처리, 저장, 수집은 무단 사용, 데이터 유출, 개인 정보 오용의 위협이 존재하기 때문에 심각한 프라이버시 문제를 야기합니다. 가장 중요한 문제 중 하나는 데이터 유출과 사이버 공격의 위험입니다. 데이터 처리의 중심적인 역할을 담당하는 AI 플랫폼은 해커의 주요 표적이 될 수 있습니다. 게다가 AI 시스템의 복잡성과 불투명성 때문에 일반 개인정보 보호법(GDPR)과 같은 데이터 보호 규정을 준수하기가 어렵습니다. 게다가 AI 추론은 클라우드 기반이 되어 엣지 컴퓨팅에 의존하게 되면서, 네트워크를 통해 데이터가 유출되거나 제3자 데이터 센터에 저장될 수 있는 잠재적 위험과 함께 데이터 프라이버시 보호의 손실을 초래합니다. 민감한 데이터를 클라우드에 집중적으로 저장하면 원치 않는 접근과 사이버 공격에 취약해져 개인 정보 보호 문제가 악화될 수 있습니다. 이러한 취약점을 방지하기 위해 기업은 강력한 암호화, 데이터 익명화, 안전한 인증 제어 기능을 AI 추론 시스템에 통합해야 합니다. 이 모든 기능은 시스템 복잡성과 비용을 증가시킵니다.

글로벌 AI 추론 시장 생태계 분석

AI 추론은 AI 모델의 추론 결과를 생성하는 데 사용되는 알고리즘입니다. AI 추론은 AI 모델의 추론 결과를 생성하는 데 사용되는 알고리즘입니다. AI 추론은 AI 모델의 추론 결과를 생성하는 데 사용되는 알고리즘입니다. AI 추론은 AI 모델의 추론 결과를 생성하는 데 사용되는 알고리즘입니다. AI 추론은 AI 모델의 추론 결과를 생성하는 데 사용되는 알고리즘

AI 추론 시장의 생태계는 디자이너, 자본 장비 제공자, 제조업체, 최종 사용자들로 구성되어 있습니다. 이들 각자는 지식, 자원, 전문 지식을 공유함으로써 AI 추론 시장을 발전시키고 이 분야에서 최종 혁신을 달성한다는 목표를 향해 협력하고 있습니다. NVIDIA Corporation(미국), Advanced Micro Devices, Inc. (미국), Intel Corporation(미국)과 같은 제조업체는 다양한 응용 분야를 위한 AI 추론 하드웨어 개발을 담당하는 AI 추론 시장의 핵심입니다.

2024년 AI 추론 시장에서 GPU의 시장 점유율이 높을 것으로 예상됩니다.

AI 추론 시장에서 GPU의 점유율이 가장 높을 것으로 예상되는데, 이는 AI 작업 부하를 효율적으로 처리하는 데 필수적인 병렬 처리 작업을 처리할 수 있는 능력 때문입니다. GPU는 복잡한 행렬 곱셈을 통해 딥러닝 모델을 훈련하고 실행하는 데 필요한 방대한 양의 계산을 처리할 수 있습니다. 효율적인 하드웨어 솔루션을 요구하는 AI 애플리케이션의 빠른 성장률을 감안할 때, GPU는 데이터 센터와 AI 연구에 없어서는 안 될 필수 요소입니다. 데이터 센터의 AI 기능을 향상시키는 새로운 GPU는 NVIDIA Corporation(미국), Advanced Micro Devices, Inc.(미국), Intel Corporation(미국) 등 주요 제조업체에서 지속적으로 개발 및 출시되고 있습니다. 예를 들어, 2023년 11월 NVIDIA는 H200 Tensor 코어 GPU를 특징으로 하는 Hopper 아키텍처를 기반으로 업그레이드된 HGX H200 플랫폼을 출시했습니다. 아마존 웹 서비스, 구글 클라우드, 마이크로소프트 애저, 오라클 클라우드 인프라 등 주요 클라우드 서비스 제공업체들은 GPU가 클라우드 컴퓨팅 생태계의 핵심 구성 요소 중 하나임을 입증하기 위해 H200 기반 GPU를 배포하는 데 전념하고 있습니다. 생성적 AI, 자연어 처리, 컴퓨터 비전 애플리케이션이 더 많은 처리 능력을 요구함에 따라 GPU 클러스터에 대한 투자와 GPU 기술 혁신은 계속 증가할 것입니다.

2030년 시장 점유율 1위를 차지할 고대역폭 메모리(HBM) 부문

2030년 시장 점유율 1위는 고대역폭 메모리(HBM) 부문이 차지할 것입니다. 급속하게 발전하고 있는 생성적 AI는 HBM 기술을 통해 제공되는 고속 데이터 처리 기능에 대한 수요를 증가시켰습니다. 조직이 AI 작업량을 확장함에 따라 처리 장치와 메모리 간의 데이터 전송 속도 증가에 대한 필요성이 중요해졌습니다. 삼성(한국), SK하이닉스(한국), 마이크론 테크놀로지(미국)와 같은 주요 메모리 공급업체 중 일부는 예상되는 공급 부족 문제를 해결하고 증가하는 시장 수요를 충족하기 위해 HBM 생산 능력을 확대하고 있습니다. 예를 들어, 2023년 7월, Micron Technology, Inc.는 대역폭이 1.2Tbps 이상이고 핀 속도가 9.2Gbps 이상인 8단 24GB HBM3 Gen2 메모리를 출시했습니다. Micron의 HBM3 Gen2 제품은 인공지능(AI) 데이터 센터의 성능, 용량, 전력 효율성 지표에 대한 새로운 기록을 세웠습니다. 이러한 HBM의 발전은 생성적 AI 혁신을 통해 대규모 언어 모델(LLM)의 훈련 시간을 줄이고 효율적인 AI 추론과 총 소유 비용을 제공합니다. HBM3와 HBM4와 같은 고급 HBM 세대는 메모리 밀도와 대역폭을 개선하여 HBM을 AI 추론 시장의 핵심 구성 요소로 자리매김할 것으로 기대됩니다.

클라우드 서비스 제공업체(CSP)는 예측 기간 동안 가장 큰 시장 점유율을 차지할 것으로 예상됩니다.

클라우드 서비스 제공업체는 AI 작업 부하에 대해 확장 가능하고, 비용 효율적이며, 고성능의 솔루션을 제공할 수 있는 역량을 갖추고 있기 때문에 AI 추론 시장에서 가장 큰 시장 점유율을 차지할 것입니다. 클라우드 서비스 제공업체는 기업이 인프라 자본에 대한 제한된 투자로 AI 모델을 배포하고 확장할 수 있도록 지원함으로써 의료, BFSI, 소매, 자동차 등 다양한 분야에서 AI 기반 애플리케이션에 대한 증가하는 요구를 충족합니다. 클라우드 서비스 제공업체는 AI 추론 기능을 제공하여 제품을 더욱 강력하게 만들기 위해 최신 기술과 협업에 지속적으로 투자하고 있습니다. 예를 들어, 2024년 10월, NVIDIA Corporation(미국)은 구글 클라우드에서 NVIDIA NIM과 구글 쿠버네티스 엔진(GKE)의 통합을 발표했습니다. NVIDIA NIM은 NVIDIA AI Enterprise 소프트웨어 제품군의 일부로, 안전하고 신뢰할 수 있는 AI 추론 배포를 위해 설계된 마이크로서비스 세트를 제공합니다. 이 서비스는 관리형 Kubernetes 서비스인 GKE와 통합되어 조직이 컨테이너화된 AI 워크로드를 대규모로 배포 및 관리하고 Google Cloud 인프라의 이점을 활용할 수 있도록 지원합니다. Google Cloud Marketplace를 통해 제공되는 이 협업은 배포를 단순화하고 AI 추론 기능을 가속화합니다. 따라서 이러한 발전은 AI 혁신과 채택을 향한 클라우드 제공업체의 근본적인 역할을 강조합니다.

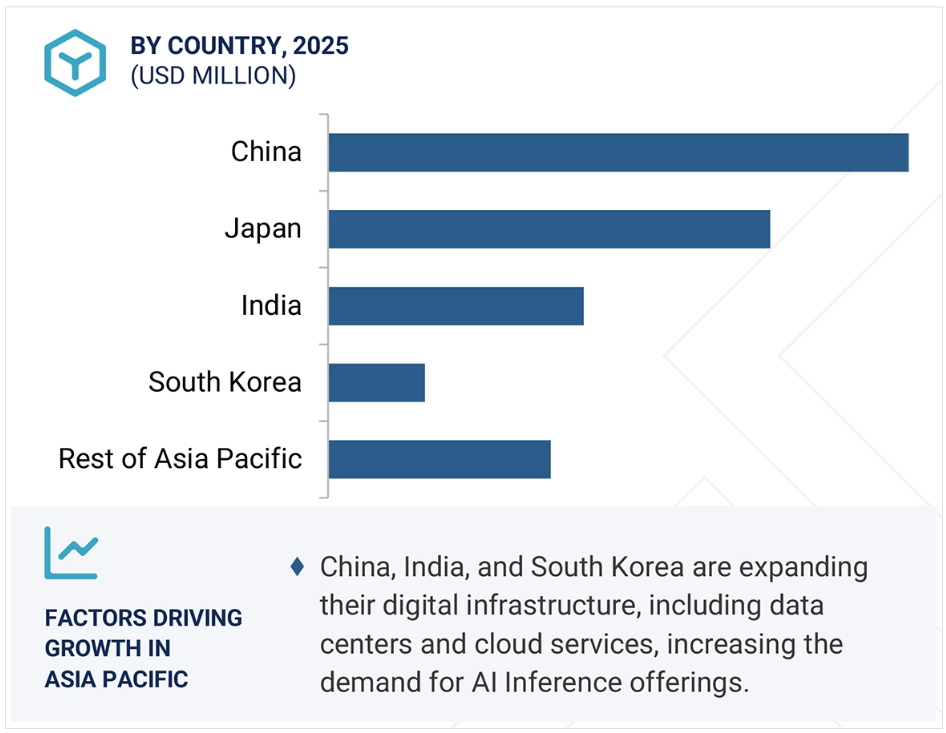

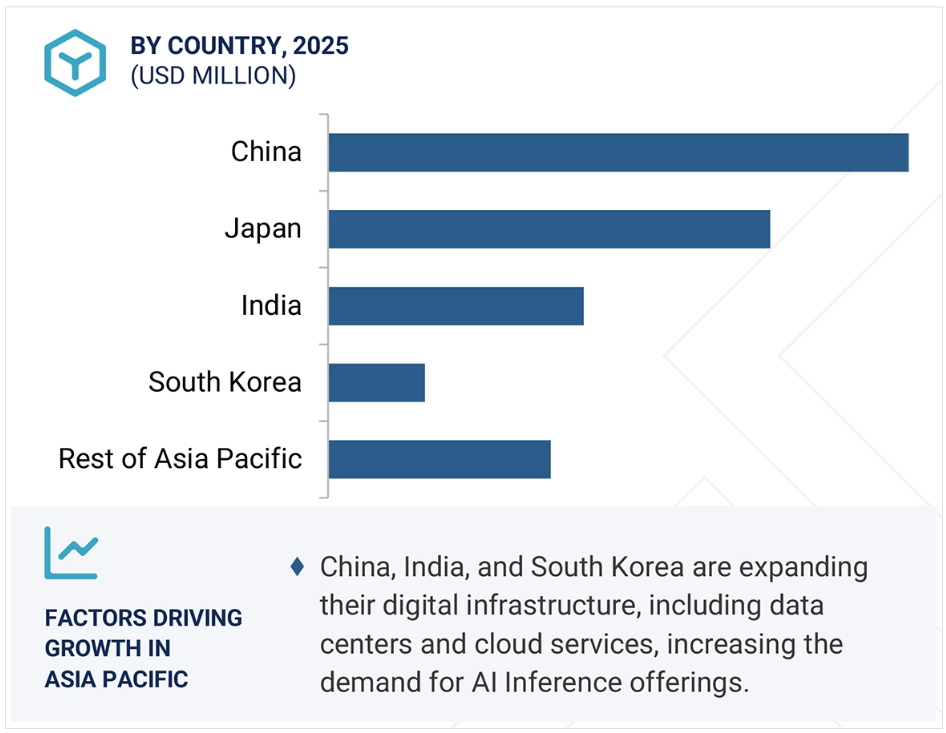

아시아 태평양 지역, 예측 기간 동안 AI 추론 시장에서 높은 CAGR 유지할 것으로 전망

아시아 태평양 AI 추론 시장은 예측 기간 동안 상당한 속도로 성장할 것으로 전망됩니다. 중국, 일본, 한국, 인도와 같은 국가들은 AI 혁신의 최전선에 있으며, 정부와 민간 부문이 AI 연구 및 개발에 상당한 투자를 하고 있습니다. 예를 들어, 2024년 9월, 레노버(홍콩)는 인도에서 고성능 AI 서버 제조 사업을 시작한다고 발표하고, 레노버의 인프라 솔루션을 발전시키기 위해 최첨단 연구개발(R&D) 연구소를 열겠다고 밝혔습니다. 이러한 중요한 발표는 인도를 AI 기술 제품의 혁신과 제조를 위한 중요한 허브로 만들고, 정부의 ‘메이드 인 인디아’와 ‘모두를 위한 AI’ 이니셔티브를 지원하는 레노버의 전략적 의지를 반영합니다. 이러한 발전은 AI 인프라, 현지 제조업에 대한 투자 증가와 R&D를 위한 노력으로 빠른 확장을 촉진하면서, AI 추론 분야에서 아시아 태평양의 영향력이 커지고 있음을 보여줍니다. 이 외에도 기업과 정부의 디지털 전환 추진 노력과 클라우드 도입은 대량의 데이터를 처리하기 위한 고성능 AI 추론 제품에 대한 수요를 증가시킬 것이며, 이로 인해 아시아 태평양은 전 세계적으로 가장 빠르게 성장하는 AI 추론 시장 중 하나가 될 것입니다.

최근 AI 추론 시장의 발전

- 2024년 10월, Advanced Micro Devices, Inc. (미국)는 AI, 클라우드, 기업용 5세대 AMD EPYC 프로세서를 출시했습니다. 이 제품은 최대화된 GPU 가속, 서버당 성능, AI 추론 성능을 제공합니다. AMD EPYC 9005 프로세서는 클라우드 워크로드에 적합한 밀도와 성능을 제공합니다.

- 2024년 10월, 인텔 코퍼레이션(미국)과 인플렉션 AI(미국)는 기업과 개발자를 위한 AI 도입을 가속화하기 위해 엔터프라이즈급 AI 시스템인 인플렉션 포 엔터프라이즈를 출시했습니다. 인텔 가우디와 인텔 타이베르 AI 클라우드로 구동되는 이 시스템은 맞춤형 확장 가능한 AI 기능을 제공하여 기업이 고유한 데이터와 정책에 따라 훈련된 AI 공동 작업자를 배치할 수 있도록 합니다.

- 2024년 8월, Cerebras는 Cerebras Inference를 발표했습니다. Cerebras Inference는 Llama3.1 8B에 초당 1,800개의 토큰을, Llama3.1 70B에 초당 450개의 토큰을 제공하는 가장 빠른 AI 추론 솔루션으로, GPU 기반 솔루션보다 20배 더 성능이 뛰어납니다. 16비트 도메인에서 정확도를 유지하면서 100배 더 나은 가격 대비 성능을 제공합니다.

- 2025년 5월, 생성적 AI 회사인 NinjaTech AI는 Amazon Web Services, Inc.와 제휴하여 AWS의 Trainium 및 Inferentia2 칩을 기반으로 한 새로운 개인용 AI인 Ninja를 출시했습니다. 이 칩은 빠르고 확장 가능하며 지속 가능한 AI 에이전트 훈련을 가능하게 해, 사용자가 연구 및 일정 관리와 같은 복잡한 작업을 효율적으로 관리할 수 있도록 도와줍니다. NinjaTech AI는 AWS의 클라우드 기능을 사용하여 최대 80%의 비용 절감 및 60%의 에너지 효율성 향상을 보고합니다.

- 2024년 3월, NVIDIA Corporation은 조직이 가속 컴퓨팅을 위한 6가지 혁신 기술을 갖춘 실시간 생성 AI를 구축하고 실행할 수 있도록 NVIDIA Blackwell 플랫폼을 도입했습니다. 이 플랫폼은 최대 10조 개의 매개 변수를 가진 모델에 대한 AI 훈련 및 실시간 LLM 추론을 가능하게 합니다.

- 2024년 9월, 세일즈포스는 데이터 클라우드와 AI 역량을 강화하기 위해 데이터 관리 제공업체인 줌인을 인수했습니다. 줌인의 비정형 데이터 전문성은 세일즈포스의 에이전트포스가 보다 개인화된 맥락 인식 AI 상호작용을 제공할 수 있게 해 주었습니다. 이번 인수는 개별 고객의 요구에 맞춘 실시간 데이터 기반 응답을 제공하여 AI 에이전트의 지능을 향상시키는 것을 목표로 했습니다.

주요 시장 참여자

최고 AI 추론 시장 목록

NVIDIA Corporation (US)

Advanced Micro Devices, Inc. (US)

Intel Corporation (US)

SK HYNIX INC. (South Korea)

SAMSUNG (South Korea)

Micron Technology, Inc. (US)

Apple Inc. (US)

Qualcomm Technologies, Inc. (US)

Huawei Technologies Co., Ltd. (China)

Google (US)

Amazon Web Services, Inc. (US)

Tesla (US)

Microsoft (US)

Meta (US)

T-Head (China)

Graphcore (UK)

Cerebras (US)

1 서론 31

1.1 연구 목표 31

1.2 시장 정의 31

1.3 연구 범위 32

1.3.1 연구 대상 시장과 지역 범위 32

1.3.2 포함 및 제외 33

1.3.3 고려된 연수 33

1.4 고려된 통화 34

1.5 고려된 단위 34

1.6 한계 34

1.7 이해관계자 34

2 연구 방법론 35

2.1 연구 데이터 35

2.1.1 2차 및 1차 연구 36

2.1.2 2차 자료 36

2.1.2.1 주요 2차 자료 목록 37

2.1.2.2 2차 자료의 주요 데이터 37

2.1.3 1차 자료 37

2.1.3.1 1차 인터뷰 참가자 목록 38

2.1.3.2 주요 출처의 분석 38

2.1.3.3 주요 출처의 주요 데이터 39

2.1.3.4 주요 산업 통찰력 40

2.2 시장 규모 추정 방법론 41

2.2.1 하향식 접근법 43

2.2.1.1 상향식 분석을 통해 시장 규모를 추정하는 접근법

(수요 측면) 44

2.2.2 하향식 접근법 44

2.2.2.1 하향식 분석을 통해 시장 규모를 추정하는 접근법

(공급 측면) 45

2.3 데이터 삼각법 46

2.4 연구 가정 47

2.5 위험 분석 47

2.6 연구의 한계 48

3 요약 49

4 프리미엄 인사이트 55

4.1 AI 추론 시장의 플레이어에게 매력적인 기회 55

4.2 AI 추론 시장, 컴퓨팅 기준 55

4.3 AI 추론 시장, 메모리 기준 56

4.4 AI 추론 시장, 네트워크 기준 56

4.5 AI 추론 시장, 애플리케이션 기준 57

4.6 AI 추론 시장, 최종 사용자 기준 58

4.7 지역별 AI 인프라 시장 58

4.8 국가별 AI 추론 시장 59

5 시장 개요 60

5.1 서론 60

5.2 시장 역학 60

5.2.1 동인 61

5.2.1.1 엣지 장치에서 실시간 처리에 대한 수요 증가 61

5.2.1.2 전문적인 AI 추론 서비스를 제공하는 고급 클라우드 플랫폼의 성장 61

5.2.1.3 추론 작업을 위한 향상된 GPU 기능 62

5.2.2 제약 63

5.2.2.1 계산 작업량과 높은 전력 소비 63

5.2.2.2 숙련된 인력 부족 65

5.2.3 기회 65

5.2.3.1 AI 기반 의료 및 진단의 성장 65

5.2.3.2 고객 경험 향상을 위한 자연어 처리의 발전 67

5.2.3.3 실시간 데이터 처리 및 분석에 대한 수요 증가 67

5.2.4 도전 과제 68

5.2.4.1 데이터 프라이버시 문제 68

5.2.4.2 공급망 붕괴 69

5.3 고객 비즈니스에 영향을 미치는 트렌드/붕괴 70

5.4 가격 분석 70

5.4.1 주요 플레이어의 가격 표시, 컴퓨팅 기준 71

5.4.2 지역별 평균 판매 가격 추세 72

5.5 가치 사슬 분석 74

5.6 생태계 분석 76

5.7 투자 및 자금 조달 시나리오 77

5.8 기술 분석 78

5.8.1 핵심 기술 78

5.8.1.1 GenAI 워크로드 78

5.8.1.2 고대역폭 메모리(HBM) 78

5.8.1.3 고성능 컴퓨팅(HPC) 79

5.8.2 보완 기술 80

5.8.2.1 고속 인터커넥트 80

5.8.2.2 엣지 컴퓨팅 인프라 80

5.8.2.3 데이터 센터 전력 관리 및 냉각 시스템 81

5.8.3 인접 기술 82

5.8.3.1 클라우드 AI 서비스 82

5.8.3.2 AI 개발 프레임워크 82

5.9 특허 분석 83

5.10 무역 분석 88

5.10.1 수입 시나리오(HS 코드 854231) 88

5.10.2 수출 시나리오(HS 코드 854231) 90

5.11 주요 회의 및 행사, 2025-2026 91

5.12 사례 연구 분석 93

5.12.1 인텔과 지멘스 헬스인어스와 함께 하는 AI 기반 방사선 치료 최적화 93

5.12.2 인공 지능이 첨단 마이크로 장치로 암흑 물질 탐색을 가속화하다, INC. FPGAS 93

5.12.3 LLMS를 위한 추론 서비스: NVIDIA TRITON INFERENCE SERVER 및 ELEUTHER AI를 사용한 사례 연구 94

5.12.4 핀치 컴퓨팅, AWS 인퍼런시아를 사용하여 언어 번역에 필요한 추론 비용을 절감하다 94

5.13 규제 환경 95

5.13.1 규제 기관, 정부 기관, 기타 조직 95

5.13.2 표준 99

5.14 포터의 다섯 가지 힘 분석 101

5.14.1 신규 진입자의 위협 102

5.14.2 대체재의 위협 102

5.14.3 공급자의 교섭력 102

5.14.4 구매자의 협상력 102

5.14.5 경쟁적 경쟁의 강도 103

5.15 주요 이해관계자와 구매 기준 103

5.15.1 구매 과정의 주요 이해관계자 103

5.15.2 구매 기준 104

6 AI 추론 시장, 컴퓨팅 기준 105

6.1 소개 106

6.2 GPU 109

6.2.1 AI 작업 부하 처리 능력과 방대한 데이터 볼륨 처리 능력으로 채택률 향상 109

6.3 CPU 110

6.3.1 시장 성장을 촉진하기 위한 다목적 및 범용 AI 처리의 수요 증가 110

6.4 FPGA 111

6.4.1 수요를 촉진하기 위한 AI 작업 부하에 대한 유연성과 맞춤화의 필요성 증가 111

6.5 NPU 112

6.5.1 고급 스마트폰에 대한 수요 증가로 인한 세그먼트 성장 112

6.6 TPU 114

6.6.1 수요 증가를 위한 AI 연구 및 응용 프로그램 개발의 더 빠른 처리 필요 114

6.7 FSD 114

6.7.1 자율주행 차량의 고성능, 에너지 효율적인 AI 처리에 대한 요구로 채택 촉진 114

6.8 인퍼런시아 115

6.8.1 복잡한 AI와 딥러닝 모델 훈련 능력

채택 촉진 115

6.9 T-HEAD 115

6.9.1 시장 성장을 촉진하기 위해 중국 데이터 센터 전반에 걸쳐 맞춤형 고성능 AI 칩에 대한 수요 증가 115

6.10 MTIA 116

6.10.1 AR, VR, 메타버스로의 META의 확장, 시장 성장 촉진 116

6.11 LPU 116

6.11.1 복잡한 NLP 및 언어 기반 AI 작업 처리의 필요성 증가, 수요 가속화 116

6.11.2 언어 기반 AI 작업 처리의 필요성 증가, 수요 가속화 116

6.12 기타 ASICS 117

7 메모리별 AI 추론 시장 118

7.1 서론 119

7.2 DDR 121

7.2.1 시장 성장을 지원하기 위해 데이터 센터에서 AI 지원 CPU의 채택이 증가하고 있습니다 121

7.3 HBM 122

7.3.1 시장 성장을 촉진하기 위해 데이터 집약적 AI 작업의 높은 처리량 필요성 증가 122

8 네트워크별 AI 추론 시장 123

8.1 서론 124

8.2 NIC/네트워크 어댑터 126

8.2.1 인피니밴드 128

8.2.1.1 지연 시간을 최소화하고 처리량을 극대화하기 위해 HPC 및 AI 모델의 활용도 증가로 부문별 성장 촉진 128

8.2.2 이더넷 128

8.2.2.1 성장을 촉진하기 위한 확장 가능하고 비용 효율적인 네트워킹 솔루션에 대한 수요 증가 128

8.3 상호 연결 129

8.3.1 AI 모델의 복잡성 증가로 인해 수요를 충족하기 위해 고대역폭 데이터 경로 필요 129

9 AI 추론 시장, 배포별 130

9.1 서론 131

9.2 온프레미스 132

9.2.1 시장 성장을 위한 데이터 프라이버시 문제 증가 132

9.3 클라우드 133

9.3.1 성장 촉진에 필요한 리소스 확장 능력 133

9.4 에지 133

9.4.1 시장 성장을 촉진하기 위한 의료, 자동차, 산업 자동화 분야의 애플리케이션 증가 133

10 애플리케이션별 AI 추론 시장 135

10.1 서론 136

10.2 생성적 AI 137

10.2.1 규칙 기반 모델 138

10.2.1.1 ML 및 딥러닝과의 통합을 통해 수익성 높은 성장 기회 제공 138

10.2.2 통계적 모델 139

10.2.2.1 시장 성장을 촉진하기 위해 금융, 경제, 의료 분야에서 응용 분야가 증가하고 있음 139

10.2.3 심층 학습 139

10.2.3.1 수요를 촉진하기 위한 AI 기술 발전 능력 139

10.2.4 생성적 적대적 네트워크(GANS) 140

10.2.4.1 시장 성장을 촉진하기 위한 대규모 데이터 처리 필요성 140

10.2.5 자동 인코더 141

10.2.5.1 데이터 처리, 이상 탐지, 특징 추출에 대한 수요 증가로 사용 증가 141

10.2.6 컨볼루션 신경망(CNNS) 141

10.2.6.1 시장을 주도하는 자율주행 차량과 스마트 시티의 증가 141

10.2.7 트랜스포머 모델 142

10.2.7.1 수익성 높은 성장 기회를 제공하는 GPT 모델과 BERT의 인기 상승 142

10.3 머신 러닝 143

10.3.1 시장 성장을 촉진하는 실시간 의사 결정 및 데이터 분석의 증가하는 응용 143

10.4 자연어 처리 144

10.4.1 감정 분석, 언어 번역, 음성 인식에 대한 수요 증가로 시장 주도 144

10.5 컴퓨터 비전 145

10.5.1 수요 증가를 촉진하기 위한 고급 처리 기능의 필요성 145

11 최종 사용자별 AI 추론 시장 147

11.1 서론 148

11.2 소비자 149

11.2.1 시장 성장을 촉진하는 AI 지원 개인용 기기의 채택 증가 149

11.3 클라우드 서비스 제공업체 150

11.3.1 급증하는 AI 작업량과 클라우드 채택으로 시장 성장 촉진 150

11.4 기업 152

11.4.1 의료 153

11.4.1.1 시장 성장을 촉진하는 개인 맞춤형 치료에 대한 수요 증가 153

11.4.2 BFSI 153

11.4.2.1 시장 성장을 촉진하기 위한 보안 강화와 고객 서비스 개선에 대한 관심 증가 153

11.4.3 자동차 154

11.4.3.1 수요를 촉진하기 위해 안전하고 향상된 운전 경험에 대한 관심이 높아지고 있음 154

11.4.4 소매업 및 전자상거래 155

11.4.4.1 수요를 촉진하기 위해 고객 참여를 강화하기 위한 데이터 중심 모델로의 급속한 전환 155

11.4.5 미디어 및 엔터테인먼트 155

11.4.5.1 시장 성장을 촉진하기 위한 콘텐츠 추천 엔진과 인터랙티브 미디어 경험에 대한 수요 증가 155

11.4.6 기타 156

11.5 정부 기관 156

11.5.1 수익성 높은 성장 기회를 제공하기 위해 공공 안전과 보안을 강화해야 할 필요성 증가 156

12 지역별 AI 추론 시장 158

12.1 서론 159

12.2 북미 161

12.2.1 북미의 거시경제 전망 161

12.2.2 미국 167

12.2.2.1 시장을 주도하는 기존 AI 추론 제조업체의 존재 167

12.2.3 캐나다 170

12.2.3.1 수익성 높은 성장 기회를 제공하기 위한 AI 상용화에 대한 강조의 증가 170

12.2.4 멕시코 172

12.2.4.1 시장 성장을 촉진하는 급속한 디지털 전환과 클라우드 컴퓨팅의 급증하는 채택 172

12.3 유럽 174

12.3.1 유럽의 거시경제 전망 174

12.3.2 영국 181

12.3.2.1 수요 증가를 위한 데이터 센터 인프라에 대한 투자 증가 181

12.3.3 독일 183

12.3.3.1 제조업 성장을 위한 스마트 기술의 도입 증가로 시장 활성화 183

12.3.4 프랑스 185

12.3.4.1 시장 성장을 촉진하기 위해 AI 기술을 강화하려는 정부 주도의 이니셔티브 증가 185

12.3.5 이탈리아 187

12.3.5.1 수익성 높은 성장 기회를 제공하기 위한 디지털 인프라 개발에 대한 강조 증가 187

12.3.6 스페인 189

12.3.6.1 수요를 가속화하기 위한 클라우드 컴퓨팅의 급속한 채택 189

12.3.7 유럽의 나머지 지역 191

12.4 아시아 태평양 193

12.4.1 아시아 태평양의 거시경제 전망 194

12.4.2 중국 201

12.4.2.1 시장을 주도하는 IoT 장치의 확산 201

12.4.3 일본 203

12.4.3.1 시장 성장을 촉진하기 위한 클라우드 인프라에 대한 투자 증가 203

12.4.4 인도 205

12.4.4.1 수익성 있는 성장 기회를 제공하기 위한 AI 인프라를 강화하기 위한 정부 주도 이니셔티브 205

12.4.5 대한민국 207

12.4.5.1 반도체 산업의 번창이 시장을 견인하다 207

12.4.6 아시아 태평양의 나머지 지역 209

12.5 ROW 211

12.5.1 ROW의 거시경제 전망 217

12.5.2 중동 218

12.5.2.1 시장 성장을 견인하는 디지털 전환과 기술 혁신에 대한 강조 218

12.5.2.2 GCC 220

12.5.2.3 중동 지역 220

12.5.3 아프리카 221

12.5.3.1 시장 성장을 촉진하기 위한 고급 데이터 처리 요구 사항 관리의 필요성 증가 221

12.5.4 남아메리카 223

12.5.4.1 수요를 가속화하기 위한 유연하고 안전한 클라우드 스토리지 솔루션의 필요성 증가 223

13 경쟁 환경 225

13.1 서론 225

13.2 주요 플레이어 전략/승리의 권리, 2020-2024 225

13.3 수익 분석, 2022-2024 227

13.4 시장 점유율 분석, 2024 228

13.5 회사 가치 평가 및 재무 지표 232

13.6 브랜드/제품 비교 233

13.7 회사 평가 매트릭스: 주요 플레이어, 2024 234

13.7.1 별 234

13.7.2 신흥 리더 234

13.7.3 퍼베이시브 플레이어 234

13.7.4 참가자 234

13.7.5 기업 발자국: 핵심 플레이어, 2024 236

13.7.5.1 기업 발자국 236

13.7.5.2 컴퓨팅 풋프린트 237

13.7.5.3 메모리 풋프린트 238

13.7.5.4 네트워크 풋프린트 238

13.7.5.5 배포 풋프린트 239

13.7.5.6 애플리케이션 풋프린트 240

13.7.5.7 최종 사용자 풋프린트 241

13.7.5.8 지역 발자국 242

13.8 기업 평가 매트릭스: 스타트업/중소기업, 2024 243

13.8.1 진보적 기업 243

13.8.2 반응적 기업 243

13.8.3 역동적인 기업 243

13.8.4 시작 블록 243

13.8.5 경쟁 벤치마킹: 스타트업/중소기업, 2024 245

13.8.5.1 주요 스타트업/중소기업의 상세 목록 245

13.8.5.2 주요 스타트업/중소기업의 경쟁 벤치마킹 246

13.9 경쟁 시나리오 247

13.9.1 제품 출시 247

13.9.2 거래 259

14 회사 프로필 272

14.1 주요 인물 272

14.1.1 NVIDIA CORPORATION 272

14.1.1.1 사업 개요 272

14.1.1.2 제공 제품/솔루션/서비스 273

14.1.1.3 최근의 발전 276

14.1.1.3.1 제품 출시 276

14.1.1.3.2 거래 278

14.1.1.4 MnM 보기 280

14.1.1.4.1 주요 강점 280

14.1.1.4.2 전략적 선택 280

14.1.1.4.3 약점과 경쟁 위협 280

14.1.2 ADVANCED MICRO DEVICES, INC. 281

14.1.2.1 사업 개요 281

14.1.2.2 제공 제품/솔루션/서비스 282

14.1.2.3 최근의 발전 284

14.1.2.3.1 제품 출시 284

14.1.2.3.2 거래 286

14.1.2.4 MnM 보기 287

14.1.2.4.1 주요 강점 287

14.1.2.4.2 전략적 선택 287

14.1.2.4.3 약점과 경쟁 위협 288

14.1.3 인텔 코퍼레이션 289

14.1.3.1 사업 개요 289

14.1.3.2 제공 제품/솔루션/서비스 290

14.1.3.3 최근의 발전 292

14.1.3.3.1 제품 출시 292

14.1.3.3.2 거래 294

14.1.3.4 MnM 보기 296

14.1.3.4.1 주요 강점 296

14.1.3.4.2 전략적 선택 296

14.1.3.4.3 약점과 경쟁 위협 296

14.1.4 SK HYNIX INC. 297

14.1.4.1 사업 개요 297

14.1.4.2 제공 제품/솔루션/서비스 298

14.1.4.3 최근의 발전 299

14.1.4.3.1 제품 출시 299

14.1.4.3.2 거래 300

14.1.4.4 MnM 보기 300

14.1.4.4.1 주요 강점 300

14.1.4.4.2 전략적 선택 301

14.1.4.4.3 약점과 경쟁 위협 301

14.1.5 삼성 302

14.1.5.1 사업 개요 302

14.1.5.2 제공 제품/솔루션/서비스 303

14.1.5.3 최근의 발전 306

14.1.5.3.1 제품 출시 306

14.1.5.3.2 거래 308

14.1.5.4 MnM 보기 309

14.1.5.4.1 주요 강점 309

14.1.5.4.2 전략적 선택 309

14.1.5.4.3 약점과 경쟁 위협 309

14.1.6 MICRON TECHNOLOGY, INC. 310

14.1.6.1 사업 개요 310

14.1.6.2 제공 제품/솔루션/서비스 311

14.1.6.3 최근의 발전 312

14.1.6.3.1 제품 출시 312

14.1.6.3.2 거래 314

14.1.7 APPLE INC. 315

14.1.7.1 사업 개요 315

14.1.7.2 제공 제품/솔루션/서비스 316

14.1.7.3 최근의 발전 317

14.1.7.3.1 제품 출시 317

14.1.7.3.2 거래 319

14.1.8 QUALCOMM TECHNOLOGIES, INC. 320

14.1.8.1 사업 개요 320

14.1.8.2 제공 제품/솔루션/서비스 321

14.1.8.3 최근의 발전 323

14.1.8.3.1 제품 출시 323

14.1.8.3.2 거래 324

14.1.9 HUAWEI TECHNOLOGIES CO., LTD. 326

14.1.9.1 사업 개요 326

14.1.9.2 제공되는 제품/솔루션/서비스 327

14.1.9.3 최근의 발전 328

14.1.9.3.1 제품 출시 328

14.1.9.3.2 거래 328

14.1.10 구글 329

14.1.10.1 사업 개요 329

14.1.10.2 제공 제품/솔루션/서비스 330

14.1.10.3 최근의 발전 331

14.1.10.3.1 제품 출시 331

14.1.10.3.2 거래 332

14.1.11 AMAZON WEB SERVICES, INC. 333

14.1.11.1 사업 개요 333

14.1.11.2 제공 제품/솔루션/서비스 334

14.1.11.3 최근의 발전 334

14.1.11.3.1 제품 출시 334

14.1.11.3.2 거래 335

14.1.12 TESLA 337

14.1.12.1 사업 개요 337

14.1.12.2 제공되는 제품/솔루션/서비스 338

14.1.13 MICROSOFT 339

14.1.13.1 사업 개요 339

14.1.13.2 제공 제품/솔루션/서비스 340

14.1.13.3 최근의 발전 341

14.1.13.3.1 제품 출시 341

14.1.13.3.2 거래 341

14.1.14 META 342

14.1.14.1 사업 개요 342

14.1.14.2 제공 제품/솔루션/서비스 343

14.1.14.3 최근의 발전 344

14.1.14.3.1 제품 출시 344

14.1.14.3.2 거래 344

14.1.15 T-HEAD 345

14.1.15.1 사업 개요 345

14.1.15.2 제공 제품/솔루션/서비스 345

14.1.16 GRAPHCORE 346

14.1.16.1 사업 개요 346

14.1.16.2 제공 제품/솔루션/서비스 346

14.1.16.3 최근의 발전 347

14.1.16.3.1 제품 출시 347

14.1.16.3.2 거래 347

14.1.17 CEREBRAS 348

14.1.17.1 사업 개요 348

14.1.17.2 제공 제품/솔루션/서비스 348

14.1.17.3 최근의 발전 349

14.1.17.3.1 제품 출시 349

14.1.17.3.2 거래 349

14.2 기타 플레이어 350

14.2.1 MYTHIC 350

14.2.2 BLAIZE 351

14.2.3 GROQ, INC. 352

14.2.4 HAILO TECHNOLOGIES LTD. 353

14.2.5 SIMA TECHNOLOGIES, INC. 354

14.2.6 KNERON, INC. 354

14.2.7 TENSTORRENT 355

14.2.8 SAMBANOVA SYSTEMS, INC. 355

14.2.9 SAPEON INC. 356

14.2.10 REBELLIONS INC. 356

14.2.11 상하이 비렌 테크놀로지 주식회사 357

15 부록 358

15.1 토론 가이드 358

15.2 지식 저장소: 마켓앤마켓의 구독 포털 362

15.3 사용자 지정 옵션 364

15.4 관련 보고서 364

15.5 저자 세부 사항 365

그림 1 AI 추론 시장: 세분화 및 지역 범위 32

그림 2 AI 추론 시장: 연구 설계 35

그림 3 AI 추론 시장: 연구 흐름 41

그림 4 2024년 AI 추론 상품 판매로 창출되는 수익 42

그림 5 AI 추론 시장: NVIDIA Corporation의 수익 분석 43

그림 6 AI 추론 시장: 상향식 접근 43

그림 7 AI 추론 시장: 하향식 접근 45

그림 8 AI 추론 시장: 데이터 삼각측량 46

그림 9 GPU 세그먼트가 예측 기간 동안 AI 추론 시장을 지배할 것으로 전망됨 50

그림 10 DDR 세그먼트가 예측 기간 동안 더 높은 CAGR을 기록할 것으로 전망됨 50

그림 11 2030년 시장을 선도할 NIC/네트워크 어댑터 부문 51

그림 12 예측 기간 동안 가장 큰 시장 점유율을 차지할 클라우드 부문 52

그림 13 머신 러닝 부문이 가장 큰 시장을 차지할 것으로 예상됩니다. 53

그림 14 2030년 예측 기간 동안 가장 큰 시장 점유율을 차지할 것으로 예상되는 클라우드 부문

2025년 시장 점유율 52

그림 14 클라우드 서비스 제공자 부문이 AI 추론 시장을 지배 2025년 시장 규모 53

그림 15 북미가 2024년 글로벌 AI 추론 시장의 가장 큰 비중을 차지 2025년 시장 점유율 53

그림 15 북미가 2024년 글로벌 AI 추론 시장의 가장 큰 비중을 차지

그림 16. 클라우드 서비스 제공업체들 사이에서 AI 추론 칩에 대한 수요 증가로 시장 주도

55

그림 17. GPU 세그먼트가 예측 기간 동안 시장을 지배할 것으로 전망 55

그림 18. HBM 세그먼트가 예측 기간 동안 시장을 주도할 것으로 전망 56

그림 19. 더 높은 CAGR 예측 기간을 등록하는 NIC/네트워크 어댑터 56

그림 20. 예측 기간 동안 가장 높은 성장을 목격할 온프레미스 부문 57

그림 21. 예측 기간 동안 가장 높은 CAGR을 기록할 생성적 AI 부문 57

그림 22 클라우드 서비스 제공업체 부문이 2030년 AI 추론의 최대 최종 사용자

58

그림 23 아시아 태평양 지역이 예측 기간 동안 가장 빠르게 성장하는 시장이 될 것으로 전망됨 58

그림 24 중국이 예측 기간 동안 가장 높은 CAGR을 기록할 것으로 전망됨 59

그림 25 AI 추론 시장: 동인, 제약, 기회, 도전 과제

및 과제 60

그림 26 영향 분석: 동인 63

그림 27 NVIDIA의 데이터 센터 GPU 전력 소비량(열 설계 전력)

64

그림 28 인텔 데이터 센터의 GPU 전력 소비량(TDP)

(열 설계 전력) 64

그림 29 영향 분석: 제약 65

그림 30 의료 서비스에서의 AI 적용 66

그림 31 영향 분석: 기회 68

그림 32 영향 분석: 도전 과제 69

그림 33 고객 비즈니스에 영향을 미치는 트렌드/파괴 70

그림 34 주요 업체가 제공하는 컴퓨터의 가격 표시, 2024 71

그림 35 2021-2024년 GPU의 지역별 평균 판매 가격 추세 72

그림 36 2021-2024년 CPU의 지역별 평균 판매 가격 추세 72

그림 37 2021-2024년 지역별 FPGA 평균 판매 가격 추세 73

그림 38 AI 추론 시장: 가치 사슬 분석 74

그림 39 AI 추론 시장: 생태계 분석 76

그림 40 AI 산업에 대한 투자 및 자금 지원, 2023-2024 (백만 달러) 77

그림 41 고대역폭 메모리를 갖춘 NVIDIA AI 칩 79

그림 42 출원 및 등록된 특허, 2014-2024 88

그림 43 2019-2023년 상위 5개 국가에 대한 HS 코드 854231 준수 제품 데이터 가져오기 89

그림 44 2019-2023년 상위 5개 국가에 대한 HS 코드 854231 준수 제품 수출 데이터 90

그림 45 포터의 다섯 가지 힘 분석: AI 추론 시장 101

그림 46 구매 과정에 대한 이해관계자의 영향

상위 3개 최종 사용자 103

그림 47 상위 3개 최종 사용자의 주요 구매 기준 104

그림 48 예측 기간 동안 가장 높은 CAGR을 나타낼 CPU 세그먼트 106

그림 49 예측 기간 동안 더 큰 시장 점유율을 차지할 HBM 세그먼트 119

그림 50 예측 기간 동안 더 높은 CAGR을 기록할 NIC/네트워크 어댑터

예측 기간 125

그림 51 사무실 구축이 예측 기간 동안 가장 높은 CAGR을 보일 것으로 예상됨

예측 기간 131

그림 52 생성적 AI가 예측 기간 동안 가장 높은 CAGR을 보일 것으로 예상됨 136

그림 53 예측 기간 동안 가장 높은 CAGR을 기록할 기업 부문 148

그림 54 예측 기간 동안 가장 높은 CAGR을 기록할 아시아 태평양 160

그림 55 북미: AI 추론 시장 스냅샷 162

그림 56 미국, 예측 기간 동안 가장 높은 CAGR 기록 예상 162

그림 57 유럽: AI 추론 시장 스냅샷 175

그림 58 독일, 예측 기간 동안 가장 높은 CAGR 기록 예상 176

그림 59 아시아 태평양: AI 추론 시장 스냅샷 195

그림 60 중국, 예측 기간 동안 가장 높은 CAGR 기록 196

그림 61 ROW: AI 추론 시장 스냅샷 212

그림 62 중동, 예측 기간 동안 AI 추론 시장에서 가장 빠르게 성장할 것으로 전망됨 212

그림 63 AI 추론 시장: 상위 3개 업체의 수익 분석, 2020-2024 227

그림 64 시장 점유율 계산, 2024 228

그림 65 메모리(HBM) 시장 점유율, 2024 231

그림 66 AI 추론 시장: 기업 가치, 2025 232

그림 67 AI 추론 시장: 재무 지표(EV/EBITDA), 2025 233

그림 68 AI 추론 시장: 브랜드/제품 비교 233

그림 69 AI 추론 시장: 기업 평가 매트릭스(주요 기업), 2024 235

그림 70 AI 추론 시장: 기업 활동 범위 236

그림 71 AI 추론 시장: 기업 평가 매트릭스(스타트업/중소기업), 2024 244

그림 72 NVIDIA CORPORATION: 기업 스냅샷 273

그림 73 ADVANCED MICRO DEVICES, INC.: 회사 스냅샷 282

그림 74 INTEL CORPORATION: 회사 스냅샷 290

그림 75 SK HYNIX INC.: 회사 스냅샷 298

그림 76 SAMSUNG: 회사 스냅샷 303

그림 77 마이크로닉 테크놀로지: 회사 스냅샷 311

그림 78 애플: 회사 스냅샷 316

그림 79 퀄컴 테크놀로지스: 회사 스냅샷 321

그림 80 화웨이 테크놀로지: 회사 스냅샷 327

그림 81 구글: 회사 스냅샷 330

그림 82 아마존 웹 서비스: 회사 스냅샷 333

그림 83 테슬라: 회사 스냅샷 338

그림 84 마이크로소프트: 회사 스냅샷 340

그림 85 메타: 회사 스냅샷 343

|